تشبه الأوراق النقدية المتداولة البورصات إلى حد بعيد السندات، ولكنها لا تحمل مدفوعات فائدة، وتشهد الأوراق المالية في البورصة حالة من تقلبات أسعار ETNs، تمامًا كما يحدث مع الأسهم.

ومن هنا يمكننا أن نستخلص أن الأوراق المالية المتداولة في البورصة هي عبارة عن ورقة مالية دين، غير مضمونة يتم من خلالها متابعة المؤشر الرئيسي للأوراق في البورصة، وتتشابه إلى حد كبير مع السندات، ولكن الفرق فيما بينهم أن الأوراق المالية لا تدفع مدفوعات فائدة بشكل دوري، وتتيح الأوراق المالية للمستثمرين إمكانية بيع وشراء ETNs في البورصات الأساسية، تمامًا كالأسهم، وجنى الأرباح في الفروقات.

كيف تعمل الأوراق المالية المتداولة في البورصة ETNs؟

الأوراق المالية المتداولة في البورصة ETNs يتم إصدارها عادة من خلال المؤسسات المالية، وتعتمد بشكل أساسي على مؤشر السوق، وتشبه إلى حد كبير تعاملات السندات، وعند الاستحقاق، تدفع ETNs المؤشرات التي تتبعها، والميزة التي تتمتع بها هي أنها لا تدفع أي مدفوعات دين أو فائدة على السندات.

عندما تبدأ ETNs بالنمو، تقوم المؤسسات المالية بسحب الرسوم، ومن ثم تقدم للمستثمر نقودًا وفقًا لأداء المؤشر الرئيسي، وبما أن ETNs يتم تداولها في البورصات الأساسية، كبورصات الأسهم، فيمكن للمستثمرين شراء أو بيع الأوراق المالية، وجني الأموال من الفرق بين البيع والشراء، ويتم من خلاله طرح أي رسوم.

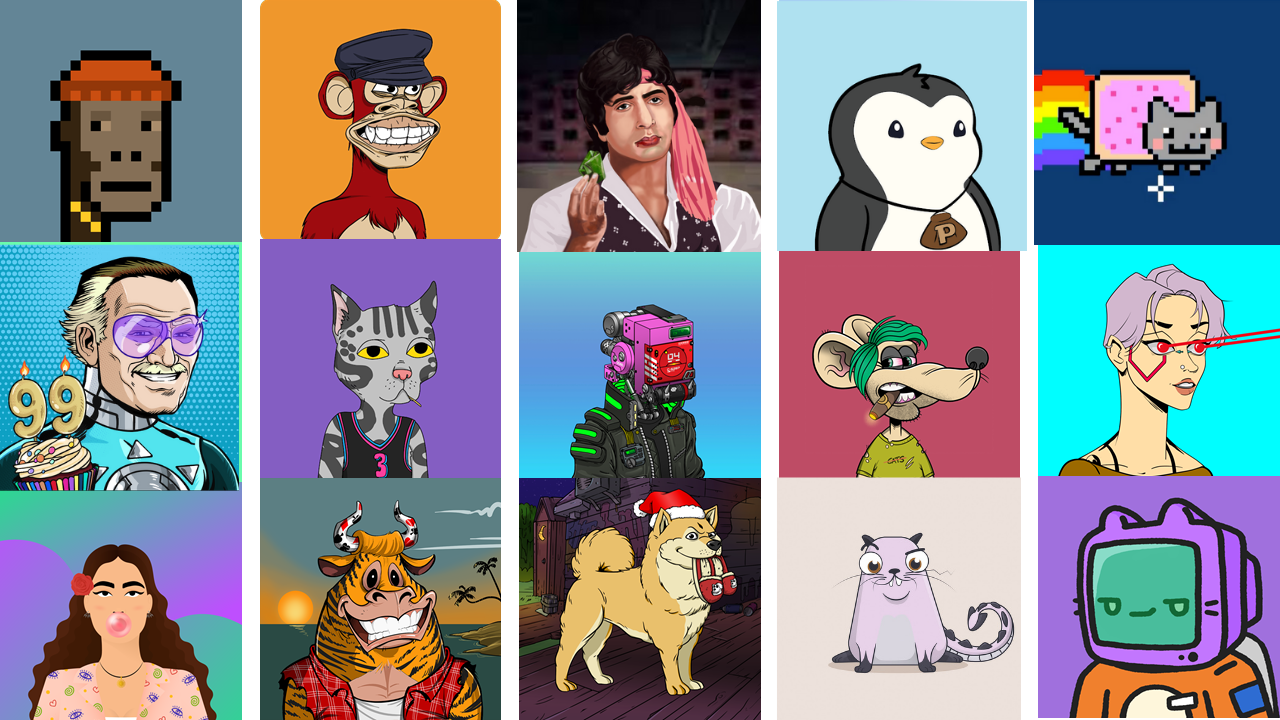

الأوراق المالية ETNs تختلف عن الصناديق المتداولة في البورصة، تضم صناديق الاستثمار المتداولة الأوراق النقدية الموجودة في المؤشر الذي تتبعه، فمثلًا، EFT تتبع مؤشر S&P500، ويمتلك كافة الأسهم التي يبلغ عدد الـ 500 سهم في مؤشر S&P، والجدير ذكره أن تطلعات المستثمرين لسهم S&P500 قد زادت كثيرًا خاصة بعد العلاقة القوية التي جمع البيتكوين مع مؤشر S&P500 ومؤشر ناسداك، مؤشر S&P500 وناسداك مع بيتكوين

ومن ناحية أخرى، فإن الـ ETNs لا توفر للمستثمرين مليكة الأوراق المالية، ولكنها تدفع لهم فقط مقابل الأرباح التي تنجم عن المؤشر، وبهذا تتشابه ETNs مع السندات المديونية، ولكي يحقق المستثمر أرباحًا عليه أن يثق في أن المصدر الذي يتداول به سوف يحقق له عائدًا جيدًا وفقًا للمؤشر الذي يتم تتبعه.

أصدرت ETNs لأول مرة من خلال بنك باركليز PLC، ويتم إصدارها إما بواسطة البنوك أو المؤسسات المالية بسعر لا يتجاوز الـ 50 دولار لكل سهم فقط، ويعتمد جزء من سعر السوق على أداءات المؤشر الرئيسي الذي تتبعه.

المخاطرة في إصدار ETNs

تمامًا كغيرها من الأصول المتداولة، تحمل ETNs بعض المخاطر وذلك يعتمد بشكل رئيسي على سداد رأس المال الذي يتم استثماره بشكل جزئي وفقًا لأداء المؤشر الرئيسي، ففي حال انخفض المؤشر أو لم يرتفع من أجل تغطية الرسوم التي تتضمنها المعاملة، فهنا يحصل المستثمر عند عملية الاستحقاق على مبلغ أقل من مبلغ الاستثمار الذي دفع مقابل الأصل.

قدرة ETNs تعتمد بشكل رئيسي على سداد رؤوس الأموال، إضافة إلى المكاسب المالية التي تعود من المؤشرات المتتبعة، ووفقًا للجدوى المالية للمصدر، تتأثر قيمة الأوراق المالية بالتصنيف الانتمائي للمصدر، وقد تنخفض قيمة الـ ETNs في حال تم خفض التصنيف الانتمائي للمصدر، رغم أنه لا يوجد أي تغيير في المؤشرات الأساسية.

على المستثمرين أن يكونوا على دراية تامة بالمخاطر المحتملة في مصدري الـ ETNs، فلربما يكون غير قادر على الالتزام بسداد رأس المال أو التخلف عن سداد قيمة السند، وقد تتأثر الـ ETNs بالتغييرات الاقتصادية او التنظيمية أو السياسة أو القانونية بقدرة المؤسسة على الدفع للمستثمرين في الـ ETNs في الوقت المحدد لذلك.

وفي بعض الأحيان، تلجأ المؤسسة المالية المصدرة للأوراق المالية بعض الخيارات من أجل تحقيق عائد جيد على المؤشر، الأمر الذي قد يزيد من مخاطر الخسائر بالنسبة للمستثمرين، والخيارات تكون عبارة عن مجموعة من الاتفاقيات التي قد تزيد أو تقلل من الخسائر، وقد يكون للمصدر الحق في التعامل مع الأسهم من خلال دفع مبلغ أعلى في سوق الخيارات، والجدير ذكره، أن بعض الخيارات قد تكون عقودًا قصير الأجل، ولربما تتقلب أقساطها بشكل كبير وفقًا لحالة وظروف السوق، كما ويتحمل المستثمر مخاطر الإغلاق في حال قام المصدر للأوراق المالية بإغلاق الـ ETNs قبل موعد الاستحقاق، وهنا سيضطر المستثمر لدفع السعر السائد في السوق المالي، وفي حال كان سعر البيع أقل من سعر الشراء، فهنا يمكن للمستثمر إدراك الخسارة.

المخاطر المترتبة على تتبع المؤشر

ينصح خبراء التداول بضرورة تتبع المؤشر عن كثب في الـ ETNs، وفي بعض الأحيان تكون هنا أوقات لا يرتبط فيها المؤشر بشكل جيد، وهنا يطلق عليها اسم أخطاء التتبع، وهي تحدث عندما تكون هناك مشكلات انتمائية مع سعر الـ ETNs والمصدر، مما ينحرف عن المؤشر الرئيسي.

المخاطر الناجمة عن السيولة

عندما تقرر المؤسسات المالية أو البنوك إصدار ETNs جديدة، ترتفع أسعار الـ ETNs الحالية بشكل كبير وذلك بسبب نقص المعروض، ونتيجة لذلك، يتم تداول الـ ETNs بعلاوة أكبر على قيمة المؤشر الذي تتبعه، وعلى النقيض تمامًا، في حال قررت المؤسسة المالية إصدار ETNs إضافية، تنخفض أسعار الـ ETNs الحالية بسبب زيادة المعروض.

قد يشهد نشاط تداول الـ ETNs حالة تقلب أو انخفاض حادة، وقد تكون أسعار التداول أعلى من القيمة الفعلية عند الشراء، وقد يتم أيضًا بيع المنتجات بأسعار أقل من قيمة المستثمرين الذين يريدون البيع، وذلك بسبب اختلاف أسعار الـ ETNs، ويمكن للمستثمرين بيع ETNs قبل تاريخ الإسحتقاق، ونتيجة لذلك قد يتم تحقيق مكاسب أو خسائر كبيرة.

إيجابيات تداول الـ ETNs

تحمل الـ ETNs مجموعة من الإيجابيات في البورصة، ومنها:

- يحقق المستثمرين في الـ ETNs أرباحًا في حال كان المؤشر أعلى عند الاستحقاق.

- المستثمرين لا يحتاجون لأوراق مالية للمؤشر الذي يتبعانه.

- الأوراق المالية يتم تداولها في البورصات الرئيسية.

سلبيات تداول الـ ETNs

على الرغم من ايجابيات تداول الـ ETNs، إلا أن لها مجموعة من السلبيات، ومنها:

- لا تقدم الـ ETNs مدفوعات فائدة منتظمة

- تحمل الـ ETNs مخاطر تتمثل في التخلف عن السداد

- قد يتم تداول الـ ETNs بسعر أعلى في حال كان حجم التداول منخفض

- من المرجح أن تحدث أخطاء في تتبع المؤشر في حال لم يتم تتبع الـ ETNs عن كثب.

المعاملة الضريبية للـ ETNs

من الجلي أن معاملة فروقات سعر البيع وسعر الشراء في الـ ETNs تتم وفقًا لمبدأ مكاسب أو مخاسر رأسمالية وذلك لأهداف ضريبية متعلقة بالدخل، ويمكن للمستثمرين تأجيل الربح حتى يتم بيع الـ ETNs الخاصة بهم أو نموها، ولكن قبل تنفيذ هذه الخطوة، يجب استثارة مختصي الضرائب خوفًا من أي معاملات ضريبية تؤثر على وضعهم الحالي.